Του Δημοσθένη Τρίγγα

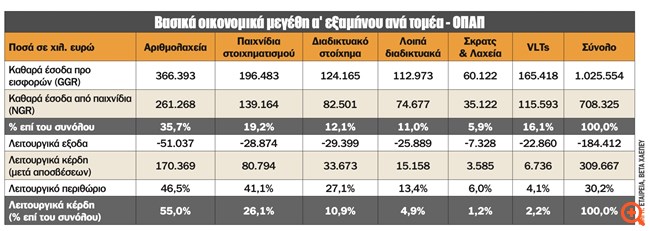

Τα βασικά οικονομικά μεγέθη α’ εξαμήνου 2023 της ΟΠΑΠ σε γενικές γραμμές ήταν σύμφωνα με τις εκτιμήσεις της αγοράς με θετική έκπληξη το σημαντικά υψηλότερο των εκτιμήσεων της αγοράς προμέρισμα χρήσης 2023. Ειδικότερα, το προμέρισμα ανέρχεται σε 1 ευρώ ανά μετοχή με την τρέχουσα προμερισματική απόδοση να ξεπερνάει το 6,2%! Το ερώτημα που τίθεται είναι αν το συνολικό θα ξεπεράσει τις εκτιμήσεις της αγοράς για 1,50-1,55 ευρώ ανά μετοχή (μερισματική απόδοση 9,5%) ή απλά μετέφερε χρονικά τη διανομή του μερίσματος η εταιρεία;

Η μέση μερισματική απόδοση της ΟΠΑΠ τα τελευταία 20 χρόνια προσεγγίζει το 9% χωρίς να υπάρξει χρονιά όπου δεν διένειμε έστω ένα 3% (2013). Η περυσινή μερισματική απόδοση ξεπερνάει το 9% (τιμή μετοχής στο τέλος του έτους) ενώ οι εκτιμήσεις της αγοράς πριν την ανακοίνωση του προμερίσματος έκαναν λόγο για ελαφρώς αυξημένο σε σχέση με πέρυσι. Από την Πέμπτη, 2 Νοεμβρίου 2023, οι μετοχές της ΟΠΑΠ θα διαπραγματεύονται στο Χ.Α. χωρίς το δικαίωμα στο προσωρινό μέρισμα (1 ευρώ) για τη χρήση 2023 ενώ η πληρωμή θα ξεκινήσει στις 9 Νοεμβρίου 2023.

Ταυτόχρονα, η εταιρεία ανακοίνωσε πρόγραμμα αγοράς ιδίων μετοχών με όριο το 5% της εταιρείας (ήτοι έως 18.167.092 μετοχές), κατά τη χρονική περίοδο από 05/09/2023 έως 31/12/2024, με εύρος τιμών 0,30-20 ευρώ ανά μετοχή. Το μέγιστο ποσό που αναμένεται να διατεθεί για αγορά ιδίων μετοχών ανέρχεται σε περίπου 150 εκατ. ευρώ. Το τελικό ποσό και ο τελικός αριθμός ιδίων μετοχών που θα αποκτηθούν θα εξαρτηθεί από τις συνθήκες της αγοράς, την τιμή και την εμπορευσιμότητα της μετοχής της εταιρείας.

Η εταιρεία με αφορμή την ανακοίνωση των οικονομικών αποτελεσμάτων α’ εξαμήνου 2023 διεμήνυσε ότι δεν θα συνεχίσει το πρόγραμμα επανεπένδυσης μερισμάτων το οποίο είχε απήχηση στο επενδυτικό κοινό και ιδιαίτερα στους μακροπρόθεσμους επενδυτές. Η εκτίμηση της στήλης είναι ότι το πρόγραμμα αγοράς ιδίων μετοχών όπου ανακοίνωσε η εταιρεία εν μέρει θα αντικαταστήσει ένα κομμάτι του δυνητικά επιπλέον μερίσματος. Δηλαδή το μέρισμα για το σύνολο της χρονιάς μπορεί να υπερβεί το περυσινό αλλά όχι στον βαθμό της αύξησης που είδαμε στο προμέρισμα (αύξηση 233%). Βασική προϋπόθεση της παραπάνω εκτίμησης είναι ότι το μέρος των 150 εκατ. ευρώ που αναλογεί για το 2023 θα χρησιμοποιηθούν για την αγορά ιδίων μετοχών.

Η αγορά ιδίων μετοχών είναι μία έμμεση επιβράβευση του μέσο-μακροπρόθεσμου μετόχου καθώς μέσω της αγοράς και ακύρωσης στη συνέχεια των ιδίων μετοχών αυξάνονται τα κέρδη ανά μετοχή. Σε περίπτωση όπου η αγορά ιδίων μετοχών δεν χρησιμοποιηθεί τότε η μερισματική απόδοση θα μπορούσε να βελτιωθεί περαιτέρω από τις εκτιμήσεις και το συνολικό μέρισμα να αυξηθεί σημαντικά.

Υπενθυμίζεται ότι η εταιρεία κατέχει 1.829.624 ίδιες μετοχές (0,54% επί του συνόλου) με μέση τιμή κτήσης 7,92 ευρώ ανά μετοχή σύμφωνα με τις λογιστικές καταστάσεις του 30 Ιουνίου 2023. Μετά και τις τελευταίες ενδοεταιρικές μεταβιβάσεις ο βασικός μέτοχος VALEA FOUNDATION μέσω της Allwyn Greece & Cyprus Holding 2 Ltd (AGCH2) κατέχει το 50,18% σύμφωνα με τα επίσημα στοιχεία του Χ.Α.

Αξίζει να επισημάνουμε ότι η αύξηση του ποσοστού του βασικού μετόχου άνω του 50% δεν συντρέχει λόγος υποχρεωτικής δημόσιας πρότασης καθώς επετεύχθη από την άσκηση του προγράμματος επανεπένδυσης (scrip dividend) πράγμα το οποίο είναι μία μορφή αύξησης μετοχικού κεφαλαίου. Έτσι, με τον τρόπο που επετεύχθη η υπέρβαση του κρίσιμου ποσοστού 50% εξαιρείται από την υποχρέωση της υποχρεωτικής δημόσιας πρότασης! Ο βασικός μέτοχος έχει το δικαίωμα να κάνει ανά πάσα στιγμή προαιρετική δημόσια πρόταση.

Καταλήγοντας, σε επίπεδο αποτίμησης ο ΟΠΑΠ διαμορφώνει δείκτη EV/EBITDA 7,9 φορές τα εκτιμώμενα λειτουργικά κέρδη του 2023, ήτοι 18% χαμηλότερα του 10ετούς μέσου όρου ενώ το εκτιμώμενο P/E για το 2023 δεν ξεπερνά τις 12 φορές. Τέλος, υπολογίζοντας σύμφωνα με τον κανόνα του 72 (72/9=8) σε 8 χρόνια ο επενδυτής που θα επανεπενδύσει τα μερίσματα του ΟΠΑΠ (μέση μερισματική απόδοση 9%) θα έχει διπλασιάσει το κεφάλαιό του, χωρίς να λαμβάνεται υπ’ όψιν η μεταβολή της τιμής της μετοχής.

Για πέμπτο συνεχόμενο μήνα πωλητές οι αλλοδαποί επενδυτές στο Χ.Α.

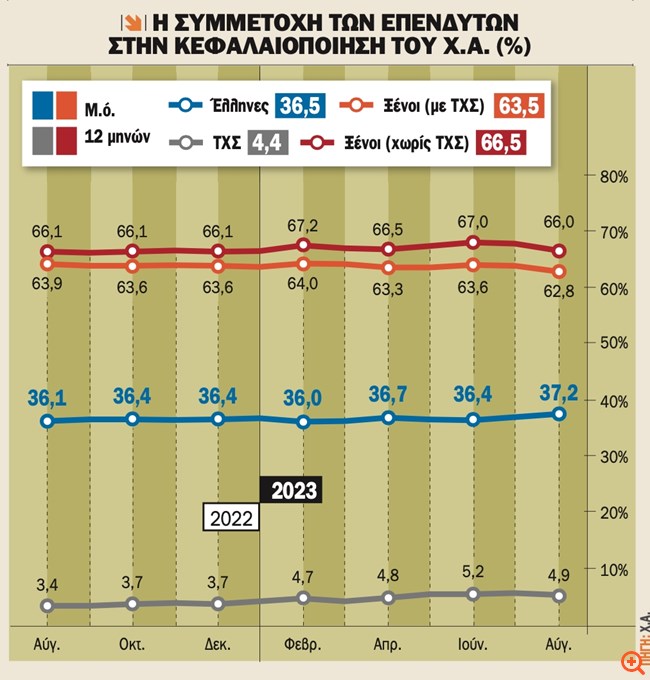

Η συμμετοχή των ξένων επενδυτών στη συνολική κεφαλαιοποίηση της ελληνικής αγοράς τον Αύγουστο κατήλθε στο 62,8% έναντι 63,20% στις 31 Ιουλίου 2023, καταγράφοντας μείωση 40 μ.β. σε μία διαρκή διολίσθηση των αλλοδαπών επενδυτών. Μη συμπεριλαμβανομένου της συμμετοχής του ΤΧΣ (3,9 δισ. ευρώ ή 4,9%) στη συνολική κεφαλαιοποίηση της ελληνικής αγοράς, η συμμετοχή των ξένων επενδυτών ανήλθε σε 66,03%. Η κεφαλαιοποίηση του Χ.Α. στις 31/08/2023 υπολογίστηκε στα 80,08 δισ. ευρώ έναντι 81,25 δισ. ευρώ τον προηγούμενο μήνα, ήτοι συρρίκνωση 1,43%.

Σε επίπεδο ροών κεφαλαίου, οι αλλοδαποί επενδυτές συνέχισαν να προβαίνουν σε πωλήσεις για πέμπτο συνεχόμενο μήνα με τον μέσο όρο των καθαρών εκροών το τελευταίο 5μηνο να διαμορφώνεται στα 112 εκατ. ευρώ. Ειδικότερα, οι αλλοδαποί επενδυτές είχαν καθαρές εκροές τον Αύγουστο 80 εκατ. ευρώ με το συνολικό ισοζύγιο για το 2023 να αγγίζει τα 283 εκατ. ευρώ. Οι τρεις μεγαλύτερες καθαρές εισροές των ξένων επενδυτών για τον Αύγουστο προήλθαν από την Ιρλανδία με 33 εκατ. ευρώ, Λουξεμβούργο με 2,6 εκατ. ευρώ και τα Νησιά Καϋμάν με 2,5 εκατ. ευρώ. Παράλληλα οι τρεις μεγαλύτερες εκροές προήλθαν από την Γαλλία με 32,9 εκατ. ευρώ, τις ΗΠΑ με 31,5 εκατ. ευρώ και το Ηνωμένο Βασίλειο με 16,6 εκατ. ευρώ.

Οι αλλοδαποί δικαιούχοι μερίδων πραγματοποίησαν το 62,3% των συνολικών συναλλαγών (αγορές & πωλήσεις) τον Αύγουστο 2023 (σε σχέση με το 51,9% τον προηγούμενο μήνα). Οι χώρες με τη μεγαλύτερη αξία χαρτοφυλακίου για τον Αύγουστο παραμένουν οι ΗΠΑ με αξία συνολικού χαρτοφυλακίου 9,9 δισ. ευρώ, η Κύπρος με αξία χαρτοφυλακίου 8,6 δισ. ευρώ και το Λουξεμβούργο με 5,1 δισ. ευρώ.

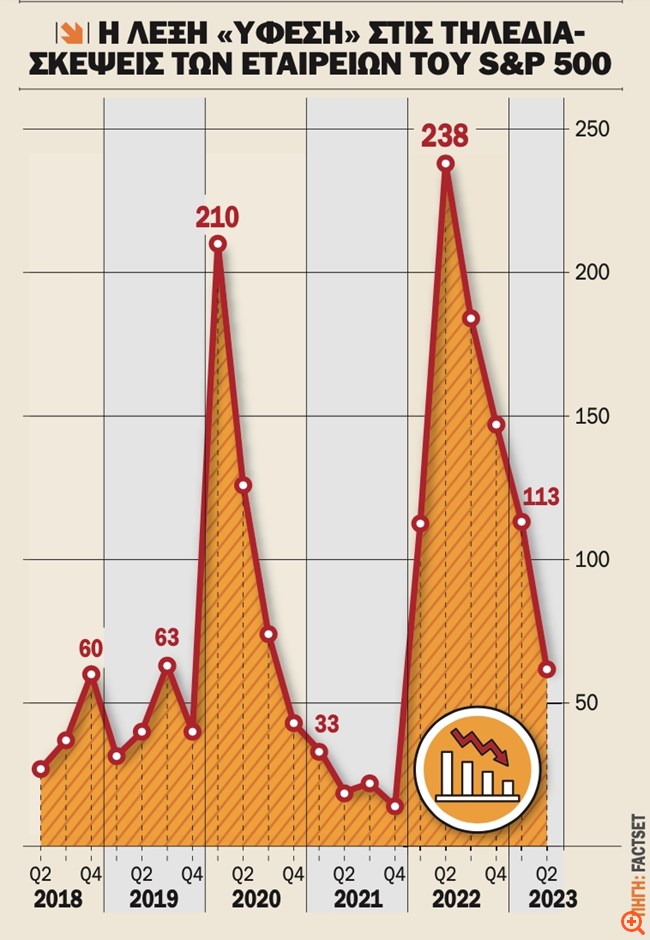

Η λέξη "ύφεση αποτελεί παρελθόν για τις εταιρείες του S&P 500

Από τις 500 εταιρείες που απαρτίζουν τον S&P 500, οι 62 ανέφεραν τον όρο "ύφεση" κατά τη διάρκεια της τηλεδιάσκεψης για τα κέρδη β’ τριμήνου 2023, για τέταρτο συνεχόμενο πτωτικό τρίμηνο μετά την κορύφωση του β’ τριμήνου 2022. Ο αριθμός των εταιρειών του S&P 500 που ανέφεραν τη λέξη "ύφεση" στις τηλεδιασκέψεις των κερδών β’ τριμήνου 2023 ήταν 45% χαμηλότερος από τον αριθμό του α’ τριμήνου 2023, 58% κάτω από τον αριθμό το δ’ τρίμηνο του 2022 και 74% κάτω από την κορυφή του β’ τριμήνου 2022.

Αξίζει να σημειωθεί ότι το 62 είναι χαμηλότερο από το μέσο όρο των 5 ετών (82) και ελαφρώς υψηλότερα από τον μέσο όρο 10 ετών (60).

Σε επίπεδο κλάδου, ο χρηματοοικονομικός τομέας, όπως ήταν αναμενόμενο, έχει τον υψηλότερο αριθμό (22) και αντίστοιχα ποσοστό (32%) από τις εταιρείες του S&P 500 που αναφέρουν τη λέξη "ύφεση" το β’ τρίμηνο 2023.

Αν λάβουμε υπ’ όψιν μας την πρόσφατη ιστορία θα δούμε ότι μετά το υψηλό του α’ τριμήνου 2020 (Covid 19) η υποχώρηση των φορών που αναφέρεται η λέξη "ύφεση" έδωσε υψηλότερες τιμές για το δείκτη S&P 500. Μάλιστα το χαμηλό της τρέχουσας κίνησης για τον S&P 500 επετεύχθη το γ’ τρίμηνο του 2022 αμέσως μετά από το τρίμηνο (β’ τρίμηνο 2022) όπου σημειώθηκε ο υψηλότερος αριθμός φορών που ακούστηκε η λέξη "ύφεση".

Τέλος, σαφώς και δεν αποτελεί δείκτη για να προβαίνουμε σε αγορές πωλήσεις ωστόσο είναι μία ένδειξη ότι το "γεγονός" συνήθως έχει ενσωματωθεί στις τιμές και τις περισσότερες φορές το "άγνωστο" για τους επενδυτές είναι αυτό που καθορίζει την επικείμενη τάση των αγορών. Στην τρέχουσα κατάσταση η αγορά δείχνει να έχει αρχίσει να εφησυχάζει όσο αφορά την ενδεχόμενη ύφεση στις ΗΠΑ Κρατάμε αυτό προς το παρόν!

Ατζέντα (19/09/23 - 24/09/23)

Ολοκληρώνονται οι ανακοινώσεις των οικονομικών αποτελεσμάτων α’ εξαμήνου

Σήμερα, Τρίτη, οι Alpha Αστικά Ακίνητα και Premia Properties αναμένεται να ανακοινώσουν τα οικονομικά αποτελέσματα α’ εξαμήνου, η COSTAMARE PARTICIPATIONS έχει συγκαλέσει τακτική Γ.Σ. και θα δημοσιεύσει τα οικονομικά αποτελέσματα α’ εξαμήνου 2023 Την Τετάρτη η Cenergy αναμένεται να ανακοινώσει τα οικονομικά αποτελέσματα α’ εξαμήνου ενώ η Τράπεζα της Ελλάδος αναμένεται να ανακοινώσει το ισοζύγιο πληρωμών για τον Ιούλιο. Την Πέμπτη οι ΤΕΡΝΑ Ενεργειακή (μετά το κλείσιμο του Χ.Α.), Βιοχάλκο, Lavipharm και Εβροφάρμα ανακοινώνουν οικονομικά αποτελέσματα α’ εξαμήνου και η Τράπεζα της Ελλάδος αναμένεται να ανακοινώσει τις εξελίξεις στο ταξιδιωτικό ισοζύγιο πληρωμών για τον Ιούλιο. Την Παρασκευή η Τζιρακιάν έχει συγκαλέσει τακτική Γ.Σ.

Όλα τα βλέμματα στραμμένα στη Fed την Τετάρτη

Στο εξωτερικό σήμερα Τρίτη ανακοινώνεται ο πληθωρισμός της Ευρωζώνης για τον Αύγουστο ενώ το απόγευμα δημοσιεύονται οι άδειες οικοδομής για τον ίδιο μήνα στις ΗΠΑ. Την Τετάρτη είναι η σειρά της Μεγ. Βρετανίας να ανακοινώσει τον πληθωρισμό για τον Αύγουστο και της Γερμανίας τον δείκτη τιμών παραγωγού για τον ίδιο μήνα. Ωστόσο το νέο της ημέρας και της εβδομάδας είναι η απόφαση της Fed για τα επιτόκια του δολαρίου όπου θα ανακοινωθεί στις 21:00 και τις εκτιμήσεις της αγοράς να κάνουν λόγο για αμετάβλητα στο 5,5%! Την Πέμπτη είναι η σειρά της κεντρικής τράπεζας της Ελβετίας να ανακοινώσει τα επιτόκια του ελβετικού φράγκου όπου βρίσκονται στο 1,75%. Το απόγευμα στις ΗΠΑ ανακοινώνεται ο βιομηχανικός δείκτης Philadelphia Fed για το Σεπτέμβριο και οι πωλήσεις μεταχειρισμένων κατοικιών για τον Αύγουστο. Την Παρασκευή η εβδομάδα κλείνει με την ανακοίνωση του δείκτη υπηρεσιών από την S&P PMI με βάση τα στοιχεία του Σεπτεμβρίου.

* Ο Δημοσθένης Τρίγγας είναι Πιστοποιημένος Αναλυτής Μετοχών & Αγοράς BETA Χρηματιστηριακή - dtrigas@beta.gr

** Αναδημοσίευση από την εφημερίδα Κεφάλαιο

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου